Créer une auto entreprise est une étape importante dans le parcours de l’entrepreneur. Que vous soyez indépendant, freelance, B2B ou B2C, ce guide complet vous aidera à naviguer à travers les différentes étapes pour devenir un auto entrepreneur prospère et créer facilement votre auto-entreprise en ligne et l’ouverture d’un compte bancaire professionnel.

Introduction

La création d’une auto entreprise est une démarche simplifiée qui vous permet d’exercer une activité indépendante avec des obligations comptables, fiscales et sociales allégées.

Que vous envisagiez de lancer une activité principale ou secondaire, ce guide vous aidera à comprendre le processus de création et de gestion d’une auto entreprise.

Avantages d’une Auto Entreprise

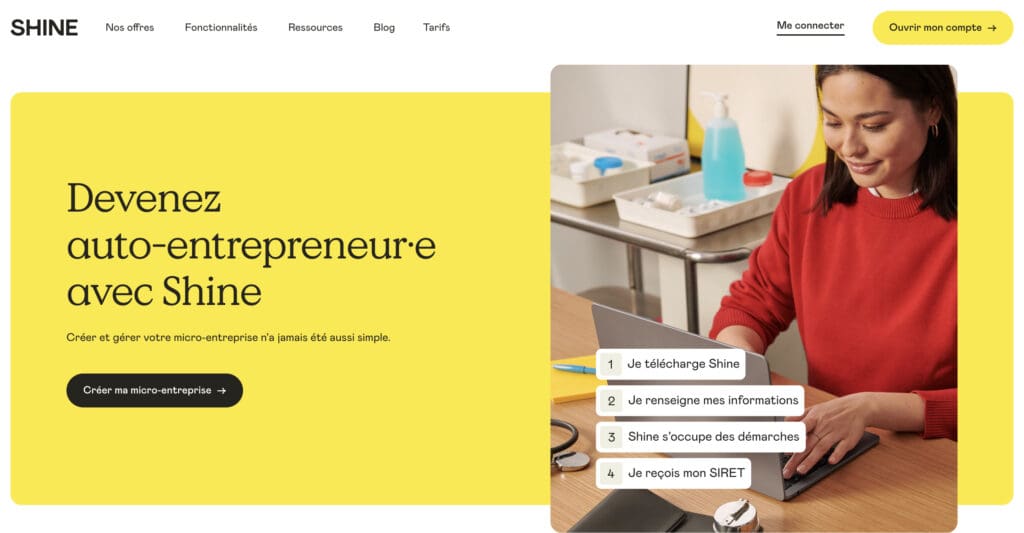

Devenir auto-entrepreneur offre de nombreux avantages. Le régime de l’auto-entreprise est particulièrement adapté à ceux qui souhaitent se lancer en solo. Il offre des formalités de création et de gestion allégées par rapport aux sociétés traditionnelles. De plus, avec Shine, une banque en ligne dédiée aux entrepreneurs, la gestion de vos finances professionnelles devient un jeu d’enfant.

Conditions pour Devenir Auto-Entrepreneur

La création d’une auto-entreprise est ouverte à toutes les personnes physiques, sans conditions de diplôme. Cependant, certaines conditions s’appliquent pour les mineurs, les ressortissants étrangers, et l’activité exercée.

Pour les mineurs, la possibilité de créer une auto-entreprise dépend de leur statut juridique. Un mineur émancipé, c’est-à-dire ayant obtenu une déclaration d’émancipation de la part du juge des enfants, peut créer une auto-entreprise sans conditions particulières. En revanche, un mineur non émancipé ne peut le faire qu’avec l’autorisation préalable de ses représentants légaux, généralement ses parents ou tuteurs.

En ce qui concerne les ressortissants étrangers, la possibilité de créer une auto-entreprise dépend de leur statut de séjour en France. Les citoyens de l’Union européenne et de l’Espace économique européen peuvent créer une auto-entreprise sans avoir besoin d’un titre de séjour spécifique. En revanche, les ressortissants de pays tiers doivent être en possession d’un titre de séjour en règle pour pouvoir créer une auto-entreprise.

Quant à l’activité exercée, certaines professions réglementées nécessitent des qualifications spécifiques ou une autorisation préalable pour pouvoir être exercées en tant qu’auto-entrepreneur. Par exemple, les activités médicales, juridiques, ou liées aux métiers de l’artisanat peuvent être soumises à des règles spécifiques. Il est donc important de se renseigner sur les exigences légales régissant l’exercice de l’activité envisagée avant de créer une auto-entreprise.

La création d’une auto-entreprise est accessible à un large public, sans condition de diplôme. Il convient de prendre en compte les conditions spécifiques liées à l’âge, la nationalité et l’activité exercée pour s’assurer de respecter les réglementations en vigueur.

Inscription pour Devenir Auto-Entrepreneur

Lorsqu’il s’agit de créer votre propre entreprise, devenir auto-entrepreneur peut être une option attrayante. Le processus d’inscription en tant qu’auto-entrepreneur en France est relativement simple et peut être effectué en ligne via le site officiel de l’URSSAF (Union de Recouvrement des cotisations de Sécurité Sociale et d’Allocations Familiales). La manière la plus simple et efficace avec l’ouverture directement d’un compte bancaire pro (obligatoire) est ici.

Pour commencer le processus d’inscription, vous devrez remplir un formulaire en ligne avec diverses informations telles que votre nom, vos coordonnées et la nature de vos activités commerciales. Il est important de fournir des informations précises et à jour pour garantir un processus d’inscription fluide.

En plus du formulaire, vous devrez également fournir certains documents justificatifs, tels qu’une copie de votre pièce d’identité (comme un passeport ou une carte d’identité), un justificatif de domicile et des qualifications professionnelles ou certifications pertinentes, le cas échéant.

L’un des avantages du régime auto-entrepreneur est le régime fiscal simplifié qu’il offre. Lors de votre inscription, vous aurez le choix entre deux régimes fiscaux : le régime de la micro-entreprise ou le régime micro-social. Le régime de la micro-entreprise convient à la plupart des petites entreprises et offre une manière simplifiée de calculer et de payer les impôts. De l’autre côté, le régime micro-social couvre vos cotisations de sécurité sociale, en simplifiant le processus de paiement.

Une fois que vous aurez terminé le processus d’inscription et que votre demande aura été validée, vous recevrez votre numéro SIRET par courrier. Le numéro SIRET est un identifiant unique pour votre entreprise et est nécessaire pour diverses procédures administratives, telles que la facturation aux clients, l’ouverture d’un compte bancaire professionnel ou la conclusion de contrats avec d’autres entreprises.

Il est important de noter qu’en tant qu’auto-entrepreneur, vous êtes responsable de la gestion de vos propres affaires, y compris de la facturation des clients, du suivi de vos revenus et dépenses et de l’accomplissement de vos obligations fiscales. Il est essentiel de se tenir informé des exigences légales ou des changements qui pourraient affecter votre entreprise, et de demander conseil à des professionnels si nécessaire.

En somme, devenir auto-entrepreneur peut offrir un parcours flexible et accessible pour créer votre propre entreprise en France. Avec la commodité de l’inscription en ligne et le régime fiscal simplifié, cela peut être une excellente option pour les entrepreneurs en herbe qui souhaitent concrétiser leurs idées commerciales.

Comment créer facilement son auto entreprise avec Shine ?

Pour créer facilement votre auto-entreprise avec Shine, suivez les étapes ci-dessous :

- Rendez-vous sur le site web de Shine (https://shine.fr) et cliquez sur le bouton « Créer mon auto-entreprise ».

- Remplissez le formulaire d’inscription avec les informations demandées, telles que votre nom, votre adresse, votre numéro de téléphone, etc. Assurez-vous de fournir des informations précises et à jour.

- Choisissez le type d’activité que vous souhaitez exercer en tant qu’auto-entrepreneur. Shine propose une large gamme d’activités, allant du conseil en marketing à la vente de produits artisanaux.

- Une fois que vous avez choisi votre activité, Shine vous guidera à travers les différentes étapes de création de votre auto-entreprise. Vous serez invité à fournir des informations supplémentaires, telles que votre numéro de sécurité sociale, votre régime fiscal préférentiel et d’autres détails spécifiques à votre activité.

- Après avoir rempli toutes les informations nécessaires, vous pourrez valider votre inscription.

- Shine vous fournira ensuite votre numéro SIRET, votre numéro de TVA intracommunautaire (si applicable) et tous les documents administratifs nécessaires à votre auto-entreprise.

- Vous pourrez ensuite gérer facilement votre activité grâce à l‘application mobile Shine, qui vous permettra de suivre vos revenus et dépenses, de générer des factures professionnelles et de gérer vos obligations fiscales et sociales.

Shine simplifie le processus de création d’une auto-entreprise en vous guidant à travers toutes les étapes et en vous fournissant les outils nécessaires pour gérer facilement votre activité. N’hésitez pas à consulter le site web de Shine pour plus d’informations et pour créer votre auto-entreprise rapidement et facilement.

Pourquoi la banque Shine est excellente pour gérer son auto entreprise ?

La banque Shine est excellente pour gérer une auto-entreprise pour plusieurs raisons :

- Gestion simplifiée : Shine propose une plateforme en ligne conviviale et intuitive qui facilite la gestion financière de votre auto-entreprise. Vous pouvez facilement suivre vos revenus et dépenses, générer des factures professionnelles et gérer vos obligations fiscales et sociales, le tout depuis une seule et même interface.

- Comptabilité automatisée : Avec Shine, la comptabilité devient un jeu d’enfant. L’application vous permet d’automatiser certaines tâches comptables, telles que la catégorisation des opérations bancaires et la génération de rapports financiers. Cela vous fait gagner du temps et vous permet de vous concentrer sur le développement de votre activité.

- Accompagnement personnalisé : Shine met à votre disposition une équipe de professionnels compétents pour vous accompagner tout au long de votre parcours d’auto-entrepreneur. Que ce soit pour des questions fiscales, juridiques ou financières, vous pouvez compter sur l’expertise de Shine pour obtenir des réponses claires et précises.

- Tarifs compétitifs : Shine propose des tarifs abordables et transparents, adaptés aux besoins des auto-entrepreneurs. Vous ne payez que ce dont vous avez réellement besoin, sans frais cachés ni engagements à long terme.

- Offre complète de services : Outre la gestion de vos finances professionnelles, Shine propose également des services complémentaires tels que la création de votre auto-entreprise en ligne, l’obtention de votre numéro SIRET et de votre numéro de TVA intracommunautaire, ainsi que des conseils pratiques sur la gestion de votre entreprise.

La banque Shine est excellente pour gérer une auto-entreprise grâce à sa plateforme conviviale, sa comptabilité automatisée, son accompagnement personnalisé, ses tarifs compétitifs et son offre complète de services. Vous pouvez créer votre auto entreprise directement en cliquant ici.

Obligations d’une Auto Entreprise

En tant qu’auto-entrepreneur, vous êtes soumis à des obligations de différentes natures. En matière de comptabilité, vous devez tenir un livre des recettes et des achats effectués au cours de l’année. Cela vous permet de garder une trace précise de vos flux financiers et de faciliter la déclaration de votre chiffre d’affaires. Vous pouvez choisir d’utiliser un logiciel de comptabilité spécialement conçu pour les auto-entrepreneurs, ou bien opter pour une solution plus simple comme un simple tableur Excel.

Sur le plan fiscal, vous devez déclarer votre chiffre d’affaires chaque mois ou chaque trimestre, en fonction de votre choix. Cette déclaration se fait en ligne, sur le site officiel des impôts. Vous devrez fournir les informations nécessaires sur votre activité et les montants à déclarer. La déclaration de chiffre d’affaires est une étape importante, car elle détermine le montant des cotisations sociales que vous devrez payer.

Parlons justement des cotisations sociales. En tant qu’auto-entrepreneur, vous devez payer vos cotisations sociales de manière mensuelle ou trimestrielle, selon votre préférence. Les cotisations sociales comprennent les contributions à l’assurance maladie, à la retraite et à d’autres régimes sociaux. Le montant des cotisations est calculé en fonction de votre chiffre d’affaires et est révisé chaque année.

Quels sont les plafonds d’une auto-entreprise ?

Les plafonds d’une auto-entreprise déterminent les limites de chiffre d’affaires annuel à ne pas dépasser pour bénéficier du régime fiscal et social simplifié. Voici les plafonds en vigueur pour l’année 2021 :

- Pour les activités de vente de marchandises, d’objets, de fournitures et de denrées à emporter ou à consommer sur place, ainsi que pour les prestations d’hébergement (hôtels, chambres d’hôtes, meublés de tourisme), le plafond est de 176 200 euros TTC par an pour une activité de vente, et de 72 500 euros TTC pour une activité de prestations d’hébergement.

- Pour les activités de prestation de services commerciales ou artisanales, le plafond est de 72 500 euros TTC par an.

Il est important de noter que ces plafonds sont révisés chaque année et sont susceptibles de changer. Lorsque le chiffre d’affaires dépasse les plafonds, l’auto-entrepreneur bascule automatiquement vers un régime fiscal et social différent, avec des obligations et des cotisations différentes.

Il est recommandé de se renseigner régulièrement auprès des organismes compétents ou de consulter un expert-comptable pour vérifier les plafonds en vigueur et s’assurer de respecter les obligations légales. Cela est fait automatiquement sur Shine.

Est-ce qu’un auto entrepreneur facture la TVA ?

En tant qu’auto-entrepreneur, vous pouvez être exempté de la facturation de la TVA. Le régime de l’auto-entrepreneur offre une franchise en base de TVA, ce qui signifie que vous n’êtes pas tenu de collecter la TVA sur vos ventes jusqu’à la moitié du seuil de l’auto entrepreneur. Cependant, cela implique que vous ne pouvez pas déduire la TVA sur vos achats professionnels.

Cette règle peut être avantageuse si vos clients sont principalement des particuliers ou des petites entreprises qui ne récupèrent pas la TVA. Toutefois, si vous travaillez principalement avec des grandes entreprises assujetties à la TVA, il peut être préférable de vous inscrire volontairement au régime réel de TVA. Dans tous les cas, il est recommandé de consulter un expert-comptable pour déterminer la meilleure option fiscale en fonction de votre situation spécifique.

Quand passe du statut d’auto-entrepreneur à une réelle entreprise ?

Le statut d’auto-entrepreneur est une forme simplifiée d’entreprise individuelle qui permet à une personne d’exercer une activité indépendante avec des formalités administratives et comptables allégées.

Cependant, il n’y a pas de moment précis où un auto-entrepreneur passe automatiquement à « une réelle entreprise ». Le statut d’auto-entrepreneur est en soi une forme d’entreprise, mais il peut y avoir des situations dans lesquelles un auto-entrepreneur souhaite évoluer vers une structure d’entreprise plus traditionnelle.

Il est essentiel de comprendre que faire évoluer votre statut d’auto-entrepreneur vers une autre forme d’entreprise, telle qu’une entreprise individuelle classique, une société unipersonnelle ou une société à responsabilité limitée, implique des changements au niveau de la structure, de la comptabilité, des obligations légales et des responsabilités financières. Cette décision dépendra de facteurs tels que la croissance de votre activité, vos besoins financiers, vos objectifs à long terme et votre souhait de séparer votre patrimoine personnel de vos activités commerciales.

Si vous envisagez de passer du statut d’auto-entrepreneur à une autre forme d’entreprise, consulez un expert-comptable ou un conseiller juridique qui pourra vous guider à travers les différentes options.

Quels sont les risques de l’auto entrepreneur ?

L’auto-entrepreneuriat comporte certains risques qu’il est important de prendre en compte. Voici quelques-uns des principaux risques auxquels les auto-entrepreneurs peuvent être confrontés :

- Responsabilité personnelle : En tant qu’auto-entrepreneur, vous êtes responsable de votre entreprise sur le plan financier et juridique. Cela signifie que vous êtes personnellement responsable des dettes et des obligations de votre entreprise. En cas de difficultés financières ou de litiges, vos biens personnels pourraient être engagés.

- Instabilité des revenus : Les revenus d’un auto-entrepreneur peuvent fluctuer considérablement d’un mois à l’autre. Il est important de prévoir des périodes de revenus faibles et de constituer une réserve suffisante pour faire face à d’éventuelles périodes de vaches maigres.

- Manque de protection sociale : En tant qu’auto-entrepreneur, vous ne bénéficiez pas automatiquement de certaines protections sociales telles que l’assurance chômage ou l’assurance santé complémentaire. Il est donc crucial de souscrire à des assurances adaptées pour couvrir les risques liés à votre activité.

- Charge de travail élevée : En tant qu’auto-entrepreneur, vous êtes responsable de toutes les tâches liées à votre entreprise, de la prospection client à la gestion administrative en passant par la réalisation des prestations. Cela peut être une charge de travail significative et nécessite une bonne organisation et une capacité à gérer efficacement son temps.

- Concurrence accrue : Étant donné la simplicité du régime de l’auto-entreprise, de nombreux individus choisissent ce statut. Cela peut entraîner une concurrence importante dans certains secteurs, ce qui peut rendre plus difficile la réussite et la croissance de votre entreprise.

Il est important de prendre conscience de ces risques et de mettre en place des mesures pour les atténuer. Cela peut inclure la mise en place d’une comptabilité rigoureuse, la constitution d’une réserve financière, la souscription à des assurances adaptées et le développement de compétences en gestion d’entreprise. N’hésitez pas à consulter un expert-comptable ou un conseiller spécialisé pour vous aider à évaluer les risques spécifiques de votre activité et prendre les mesures appropriées.

Quels sont les frais de l’auto entrepreneur et comment sont calculées ses charges ?

En tant qu’auto-entrepreneur, vous êtes soumis à certaines charges et frais liés à votre activité. Voici une explication des principaux frais et de la manière dont ils sont calculés :

- Les charges sociales : En tant qu’auto-entrepreneur, vous êtes soumis au régime de cotisations sociales simplifié, appelé « régime micro-social ». Les cotisations sociales sont calculées en pourcentage de votre chiffre d’affaires et varient en fonction de votre secteur d’activité. En général, les taux de cotisation sont d’environ 22% pour les activités de vente de marchandises et de prestation d’hébergement, et de 34% pour les activités de prestation de services. Ces taux sont révisés chaque année, il est donc important de consulter les taux en vigueur au moment de votre activité.

- La contribution à la formation professionnelle : En plus des cotisations sociales, vous êtes également tenu de verser une contribution à la formation professionnelle. Cette contribution est calculée en pourcentage de votre chiffre d’affaires (entre 0,1% et 0,3%) et est destinée à financer les actions de formation professionnelle continue.

- La CFE (Cotisation Foncière des Entreprises) : La CFE est une taxe qui est due par tous les entrepreneurs, y compris les auto-entrepreneurs. Son montant dépend de la valeur locative des biens immobiliers utilisés pour l’activité professionnelle et des taux d’imposition fixés par les collectivités locales. Le montant de la CFE varie donc d’une commune à l’autre. Cependant, en tant qu’auto-entrepreneur, vous pouvez bénéficier d’une exonération de CFE les deux premières années d’activité.

- L’impôt sur le revenu : En tant qu’auto-entrepreneur, vous êtes soumis à l’impôt sur le revenu (IR) selon le régime micro-fiscal. Le montant de l’impôt sur le revenu est calculé sur la base de votre chiffre d’affaires et de l’application d’un abattement forfaitaire. Cet abattement représente une réduction du montant imposable de votre chiffre d’affaires et varie en fonction de votre secteur d’activité. Par exemple, pour les activités de vente de marchandises, l’abattement est de 71% du chiffre d’affaires, tandis que pour les activités de prestation de services, il est de 50%.

Il est important de noter que les frais et charges mentionnés ci-dessus sont donnés à titre indicatif et peuvent varier en fonction de votre situation personnelle et de l’évolution des lois fiscales et sociales. Le calcul des charges d’un auto entrepreneur est donc simple en fonction des 4 critères au dessus. C’est calculé automatiquement sur le site officiel de l’auto entrepreneur ou par Shine. Vous aurez simplement à déclarer votre chiffre d’affaires exacte.

N’oubliez pas qu’en tant qu’auto-entrepreneur, vous êtes responsable de la gestion de vos propres affaires et du respect de vos obligations fiscales et sociales. Il est donc essentiel de tenir des registres précis de vos revenus et dépenses, de déclarer votre chiffre d’affaires régulièrement et de payer vos cotisations sociales et impôts à temps.

Faut-il un compte bancaire professionnel pour une auto entreprise ?

En tant qu’auto-entrepreneur, l’ouverture d’un compte bancaire professionnel n’est pas obligatoire. Vous pouvez utiliser votre compte bancaire personnel pour gérer les transactions financières liées à votre activité d’auto-entrepreneur.

Cependant, il est fortement recommandé d’ouvrir un compte bancaire professionnel distinct pour votre auto-entreprise. Voici pourquoi :

- Séparation des finances personnelles et professionnelles : En ayant un compte bancaire dédié à votre auto-entreprise, vous pouvez facilement distinguer les transactions professionnelles des transactions personnelles. Cela facilite la tenue de vos registres comptables et la gestion de votre activité.

- Crédibilité et professionnalisme : Avoir un compte bancaire professionnel donne une image plus sérieuse et professionnelle à votre entreprise. Cela peut inspirer confiance à vos clients et partenaires commerciaux.

- Facilité de comptabilité : Un compte bancaire professionnel facilite la gestion de votre comptabilité. Vous pouvez suivre facilement vos revenus et dépenses professionnels et générer des rapports financiers clairs.

- Simplification des opérations bancaires : Un compte bancaire professionnel fournit des services spécifiquement adaptés aux besoins des entreprises, tels que des outils de gestion en ligne, des options de paiement électronique, et des facilités pour effectuer des virements ou recevoir des paiements.

- Conformité fiscale : Un compte bancaire professionnel facilite le respect de vos obligations fiscales en séparant clairement vos revenus professionnels des revenus personnels. Cela simplifie la déclaration de votre chiffre d’affaires et le calcul de vos impôts.

Avant d’ouvrir un compte bancaire professionnel, il est recommandé de comparer différentes offres bancaires et de choisir celle qui répond le mieux à vos besoins spécifiques. Certaines banques proposent des services spécifiquement adaptés aux auto-entrepreneurs, avec des tarifs et des options avantageuses. Le meilleur compte et le plus adapté est celui de Shine.

N’oubliez pas que la gestion financière est une partie essentielle de la réussite de votre auto-entreprise. Un compte bancaire professionnel peut vous aider à organiser vos finances et à anticiper les besoins de votre activité.

Modifications apportées à la législation

Il est important de noter que la législation entourant les auto-entreprises peut changer avec le temps. Des modifications peuvent être apportées aux conditions d’éligibilité, aux régimes fiscaux et aux obligations comptables et sociales. Il est donc essentiel de rester informé des mises à jour et des évolutions de la réglementation.

Par exemple, récemment, des changements ont été introduits pour simplifier les démarches administratives et fiscales des auto-entrepreneurs. Ces réformes visent à encourager l’entrepreneuriat en réduisant les barrières à l’entrée et en facilitant la gestion des petites entreprises.

Une des réformes récentes concerne les plafonds de chiffre d’affaires. Les auto-entrepreneurs bénéficient d’un régime fiscal avantageux, mais ils doivent respecter certains seuils de revenus pour pouvoir en bénéficier. Ces plafonds ont été ajustés pour augmenter les possibilités de développement des auto-entreprises sans les limiter.

Une autre évolution importante concerne les cotisations sociales. La loi de financement de la sécurité sociale a introduit des changements pour alléger la charge fiscale des auto-entrepreneurs. Des dispositifs tels que la réduction des taux de cotisations sociales ou l’exonération de certaines cotisations ont été mis en place pour encourager l’activité économique.

En outre, des mesures ont été prises pour favoriser la création de micro-entreprises et soutenir l’innovation. Des incitations financières et des dispositifs d’accompagnement ont été mis en œuvre pour encourager les jeunes entrepreneurs à se lancer et à développer leurs idées.

Il est donc essentiel de rester à jour sur les évolutions législatives et réglementaires concernant les auto-entreprises. Vous pouvez consulter le site officiel de l’administration française ou vous adresser à des professionnels du droit ou de la comptabilité pour obtenir des informations précises et actualisées.

Perspectives d’avenir pour les auto-entrepreneurs

Le régime de l’auto-entrepreneur continue de gagner en popularité en France, offrant aux individus la possibilité de vivre leur passion, de lancer de nouvelles entreprises et de générer des revenus supplémentaires. Avec une gestion simplifiée des formalités administratives et fiscales, ce régime flexible continue d’attirer de nombreux entrepreneurs et freelances.

Dans un environnement économique en constante évolution, les auto-entrepreneurs doivent néanmoins rester vigilants et continuer à développer leurs compétences, à suivre les nouvelles tendances et à s’adapter aux demandes du marché. La formation continue, la recherche de nouvelles opportunités et la mise à jour de leurs connaissances sont essentielles pour maintenir une entreprise prospère et compétitive.

De plus, il est important de garder à l’esprit que l’entrepreneuriat comporte également des défis. L’indépendance peut être gratifiante, mais elle peut également impliquer une charge de travail importante, une gestion financière rigoureuse et une certaine instabilité. Il est essentiel d’être conscient de ces aspects et de se préparer en conséquence.

Déclaration d’Impôt Auto Entrepreneur

Chaque année, en tant qu’auto-entrepreneur, vous devez remplir et déclarer vos revenus au service des impôts. Cette déclaration fiscale est essentielle pour établir le montant de l’impôt dû correspondant à votre activité professionnelle. Grâce à cette déclaration, l’administration fiscale peut calculer le taux d’imposition applicable à l’ensemble des revenus de votre foyer fiscal, y compris ceux générés par votre auto-entreprise.

Le calcul du taux d’imposition d’un auto-entrepreneur avec le foyer fiscal dépend du régime fiscal auquel il est soumis. Il existe deux régimes fiscaux possibles pour les auto-entrepreneurs : le régime de la micro-entreprise et le régime de la déclaration contrôlée.

- Régime de la micro-entreprise :

Le régime de la micro-entreprise est le régime fiscal le plus couramment utilisé par les auto-entrepreneurs. Il offre une comptabilité simplifiée et un calcul simplifié des impôts. Dans ce régime, le taux d’imposition est calculé sur la base d’un pourcentage appliqué au chiffre d’affaires réalisé.- Pour les activités de vente de marchandises, d’objets, de fournitures et de denrées à emporter ou à consommer sur place, ainsi que pour les prestations d’hébergement : Un taux forfaitaire de 1 % à 1,7 % est appliqué au chiffre d’affaires, selon la nature de l’activité.

- Pour les autres activités de prestation de services commerciales ou artisanales : Un taux forfaitaire de 1,7 % à 2,2 % est appliqué au chiffre d’affaires, selon la nature de l’activité.

Il est important de noter que ces taux sont des pourcentages applicables au chiffre d’affaires hors taxes, c’est-à-dire après déduction de la TVA le cas échéant.

- Régime de la déclaration contrôlée :

Le régime de la déclaration contrôlée est applicable si le chiffre d’affaires réalisé dépasse les seuils fixés pour le régime de la micro-entreprise. Dans ce cas, l’auto-entrepreneur est imposé selon le régime des bénéfices industriels et commerciaux (BIC) ou celui des bénéfices non commerciaux (BNC), en fonction de la nature de son activité.Le taux d’imposition dans ce régime dépend des tranches d’imposition du barème progressif de l’impôt sur le revenu, qui varient en fonction du revenu total du foyer fiscal. Le taux d’imposition peut donc varier d’un auto-entrepreneur à l’autre, en fonction de ses autres sources de revenus et de la composition de son foyer fiscal.

Il est important de souligner que les taux d’imposition mentionnés ci-dessus sont donnés à titre indicatif et peuvent varier en fonction de la législation fiscale en vigueur et des particularités de chaque situation individuelle. Il est fortement recommandé de consulter un expert-comptable ou un conseiller fiscal pour obtenir des informations spécifiques et précises sur le taux d’imposition applicable à votre situation personnelle.

La déclaration de revenus permet également de déterminer votre revenu fiscal de référence, qui est utilisé pour certaines allocations et prestations sociales, ainsi que pour l’accès à certains dispositifs fiscaux. Il est donc crucial de remplir avec précision et rigueur votre déclaration de revenus en y incluant tous vos revenus en tant qu’auto-entrepreneur, qu’ils soient réguliers ou ponctuels.

Pour faciliter vos démarches, il est recommandé de tenir une comptabilité régulière et bien organisée de toutes vos recettes et dépenses liées à votre activité. Cela vous permettra d’avoir une vision claire de vos revenus et de vos charges, et de remplir votre déclaration fiscale de manière plus fluide et efficace.

N’oubliez pas que la date limite de déclaration des revenus varie d’une année à l’autre, elle est généralement fixée entre avril et mai. Veillez à respecter ce délai afin d’éviter tout problème avec l’administration fiscale et de vous acquitter de vos obligations en tant qu’auto-entrepreneur.

Protection du Patrimoine Personnel

En tant qu’auto-entrepreneur, votre patrimoine personnel bénéficie d’une protection automatique grâce au nouveau statut d’entrepreneur individuel. Cela signifie que vos biens personnels ne peuvent pas être saisis pour payer les dettes de votre entreprise. Cette mesure vise à encourager l’entrepreneuriat en réduisant les risques financiers pour les travailleurs indépendants.

Lorsque vous optez pour le statut d’auto-entrepreneur, vous bénéficiez également de nombreux avantages, tels que des formalités administratives simplifiées et un régime fiscal avantageux. Vous pouvez facilement créer votre entreprise en ligne, sans avoir besoin de passer par de longues démarches bureaucratiques.

En outre, en tant qu’auto-entrepreneur, vous avez la possibilité de facturer vos clients sans avoir à collecter la TVA. Cependant, cela implique que vous ne pourrez pas récupérer la TVA sur vos achats professionnels. Cette règle peut être avantageuse pour certains entrepreneurs dont les dépenses en biens et services sont limitées.

De plus, le statut d’auto-entrepreneur vous permet d’exercer votre activité à temps partiel, en parallèle d’un emploi salarié. Cela peut constituer une excellente occasion de tester votre projet avant de vous lancer à plein temps.

Nom Commercial de l’Auto Entreprise

Le nom commercial est un élément essentiel de toute entreprise, y compris les auto-entrepreneurs. C’est le nom unique et distinctif sous lequel vous exercez votre activité et qui vous permet de vous démarquer de vos concurrents. Le choix d’un nom commercial pertinent et accrocheur peut jouer un rôle crucial dans le succès de votre entreprise.

En choisissant soigneusement votre nom commercial, vous pouvez créer une identité forte et mémorable pour votre entreprise. Cela peut vous aider à attirer l’attention de vos clients potentiels et à vous démarquer sur le marché. D’autre part, un nom commercial mal choisi ou peu inspirant peut rendre votre entreprise moins visible et moins attrayante pour votre public cible.

Lorsque vous choisissez un nom commercial, il est important de prendre en compte certains éléments. Tout d’abord, pensez à la pertinence de votre nom par rapport à votre secteur d’activité. Il devrait refléter ce que vous proposez et ce qui vous rend unique. Par exemple, si vous êtes dans le domaine de la nourriture végétalienne, un nom qui évoque la fraîcheur et la santé pourrait être approprié.

De plus, assurez-vous que votre nom commercial est facile à retenir et à prononcer. Vous voulez que vos clients puissent le partager facilement avec leurs amis et leur famille, ce qui peut générer du bouche-à-oreille positif pour votre entreprise.

N’oubliez pas de vérifier si le nom commercial que vous avez choisi est disponible et légalement protégé. Il est essentiel de s’assurer qu’il ne viole pas les droits de marque d’une autre entreprise. Vous pouvez envisager de déposer votre nom commercial en tant que marque pour renforcer sa protection juridique.

Conclusion

Créer une auto entreprise peut sembler intimidant au début, mais avec les bonnes informations et des outils comme Shine, vous pouvez naviguer à travers le processus et devenir un auto entrepreneur prospère.

N’oubliez pas de déclarer régulièrement votre chiffre d’affaires et de respecter vos obligations fiscales et sociales. Bonne chance dans votre aventure entrepreneuriale!